Les critères déterminants pour mesurer le coût de votre assurance automobile :

Avant tout l’assureur évalue le risque, pour cela il vous interroge sur des sujets lui permettant d’établir une assurance adéquate à votre profil. Il est cependant libre de ne pas vouloir vous assurer à l’écoute de vos réponses. L’assureur vous fait alors une proposition vous exposant les garanties accordées ainsi que la cotisation. Si vous êtes d’accord et que vous ne refusez pas cette proposition, l’engagement mutuel est conclu.

C’est autour de 4 paramètres objectifs que votre assureur calcule le montant de la prime. Je dis « objectifs » car ces derniers découlent d’outils statistiques et non de l’appréciation personnelle qu’il a pour le client.

Sont donc comptabilisés :

- la voiture elle-même

- la zone de circulation et de garage habituel

- l’usage du véhicule

- le profil du conducteur habituel du véhicule

- les antécédents d’assurance de ce même conducteur

Le conducteur :

Vous êtes quand même le critère clef ! Maître à bord de sa monture, son profil est déterminant. Ne mentez pas sur son identité, cela pourrait vous revenir encore une fois très cher ! Si le tiers est gravement blessé et par la suite handicapé, les frais sont si lourds qu’une vie entière ne suffit pas pour les couvrir…

Soyez donc honnête c’est dans votre intérêt, déclarer le conducteur habituel et les personnes autorisées occasionnellement à conduire le véhicule.

Votre assureur ajustera la prime en fonction :

- l’âge

- le sexe

- la puissance du véhicule

- l’ancienneté du permis

- l’état de votre bonus / malus

- le nombre de sinistres que vous avez subi ou provoqué

Contrairement aux idées reçues, les femmes ont moins d’accident que les hommes, elles bénéficient donc d’un tarif préférentiel !

Les antécédents :

Le passé vous rattrape toujours, votre assureur vous demandera le relevé d’informations remis par votre ancienne compagnie d’assurance. Les détails concernant vos déboires y sont tous mentionnés. Tous sinistres devant être signalés, ils écrivent une histoire qui en dit long sur vous (accident responsable ou non, vol, incendie…)

Attention, n’esquivez pas les déclarations, c’est une règle d’or, soyez transparent comme de l’eau claire avec votre assureur ! De toute manière, grâce à un système informatique nommé l’AGIRA, les assureurs savent tout de suite discerner le mensonge de la vérité.

En étant clair, vous serez mieux assuré, votre prime sera juste et vous pouvez toujours négocier ! Il y a plein de compagnies d’assurance, à vous de savoir marchander.

Le périmètre de circulation ou de garage :

Plus le lieu dans lequel vous habitez est urbanisé (et par conséquent démographiquement dense) plus vous avez de probabilité d’être impliqué dans un accident. Votre assureur sera donc plus généreux vis-à-vis d’un automobiliste vivant à la campagne.

Attention : ne fraudez pas en donnant par exemple l’adresse de votre maison de campagne, l’ALFA est une agence spécialisée dans la traque des assurés menteurs. Si vous êtes découvert cela peut vous coûter très cher : tous les frais y compris ceux du tiers sont à votre charge, ce sont parfois des sommes pharamineuses…

Évidemment, au sujet du garage, si le véhicule est placé dans un lieu privé et clos et non dans une rue publique, l’assureur en tient compte et vous le déduit de la prime.

L’usage du véhicule :

La prime varie selon le type d’usage de votre véhicule : par conséquent un retraité roulant une a deux fois par semaine payera moins qu’un professionnel véhiculé, devant avoir une grande mobilité.

Le véhicule :

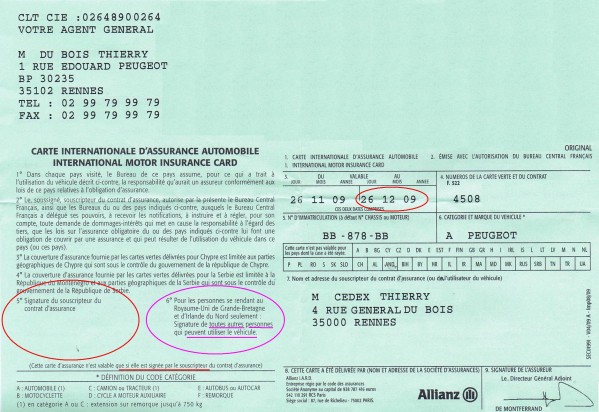

Vous la déclarerez très simplement en montrant votre carte grise à votre assureur. Il trouvera tous les renseignements nécessaires, exceptés les équipements que vous avez rajoutés et que vous devez lui faire remarquer.

La majoration « circonstances aggravantes» :

Ces majorations tombent sur la tête des conducteurs qui ont en quelque sorte jouer avec le feu en ayant un comportement à risque. Dans ce cas l’assureur relève sérieusement la prime : de 50 à 200% de la prime de références selon les circonstances). Cette majoration ne dépend pas du bonus malus.

L’assureur sanctionne quand :

- l’assuré a commis des infractions aux codes de la route (ivresse au volant, délit de fuite…).

- L’assuré se voit retirer son permis de conduire pour plus de deux mois.

- L’assuré à provoqué un nombre élevé de sinistres.

Attention! Ces circonstances aggravantes sont cumulables et l’assureur peut majorer la prime jusqu’à 400% ! (Ce surcoût disparaît après deux ans sans accident).

La majoration de prime pour le « conducteur inexpérimenté » :

Selon les statistiques, les jeunes conducteurs sont plus exposés aux accidents que les anciens, leur taux dépasse la moyenne, l’assureur peut donc décider d’augmenter la prime à condition que le montant ne dépasse 100% de la prime de référence.

Cette majoration concerne les conducteurs ayant un permis de moins de 3 ans, ou un permis de plus de 3 ans mais ne peuvent justifier d’une assurance effective durant ces 3 ans. La majoration est divisée en deux tous les ans si il n’y a pas d’accident puis supprimée une fois deux années sans accidents écoulées.

La conduite accompagnée est choyée par les assureurs : la majoration est réduite de moitié la première année puis entièrement supprimée la seconde année si le jeune conducteur n’a provoqué aucun accident.

L’assureur et le coût de la prime :

Les compagnies d’assurances sont libres de choisir le montant qu’elles veulent. Mais concurrence oblige, les prix varient selon les compagnies.

Généralement les tarifs les plus compétitifs, les plus bas, sont proposés par les mutuelles professionnelles ainsi que les assurances en ligne disposant d’un service internet.

Les tarifs sont formellement communiqués au Ministère de l’Économie, et l’assureur doit pouvoir procurer à un futur assuré, un devis détaillé selon le tarif établi par sa compagnie.

Par conséquent, nous vous conseillions vivement de multiplier les demandes de devis et de comparer pour trouver chaussure à votre pied.

Remarque : Si vous butez sur un problème concernant les tarifs d’une compagnie d’assurance, ou que vous ne trouviez pas d’assurance qui veuille bien vous assurer (du fait que votre contrat précédent a été résilié à cause d’un sinistre), vous pouvez convoquer :

Le Bureau Central de Tarification Automobile :

Tour Gallieni,

36, avenue du Général de Gaulle,

BP 53,

93 172 Bagnolet cedex

1 réaction(s)

Comment se calcule votre prime d'assurance auto ? Les crit�res d�terminants

(Lu 28710 fois)

Identifiez-vous :

Ou postez anonymement :

RECHERCHER UNE VOITURE

RECHERCHER UNE VOITURE

Momo

Actuellement, je fais faire des devis. pour faire baisser son offre d'une assurance (voiture professionnelle en leasing) une mutuelle me propose de lui communiquer l'avis de situation de mon pr�sident. Il m'indique que son bonus ne serait pas impact�. Par contre est ce qu'il n'y aura pas un impact sur le calcul de sa prime (s' il survient des accidents du fait des salari�s) quand il ach�tera son prochain v�hicule?